Revendre sa flotte automobile : tous nos conseils

Optimisation et réduction des coûts

Optimisation et réduction des coûts

Outils & logiciels de gestion

Les collaborateurs de votre entreprise peuvent avoir besoin d’un véhicule de fonction ponctuel ou occasionnel. Il faut donc investir dans des voitures qui deviennent alors des éléments actifs immobilisés.

L’achat de véhicules de société demande une attention particulière à plusieurs niveaux. La comptabilité est le premier facteur impacté. Afin de mieux comprendre comment l’amortissement est réalisé, nous allons vous expliquer toutes les étapes et éléments à prendre en compte.

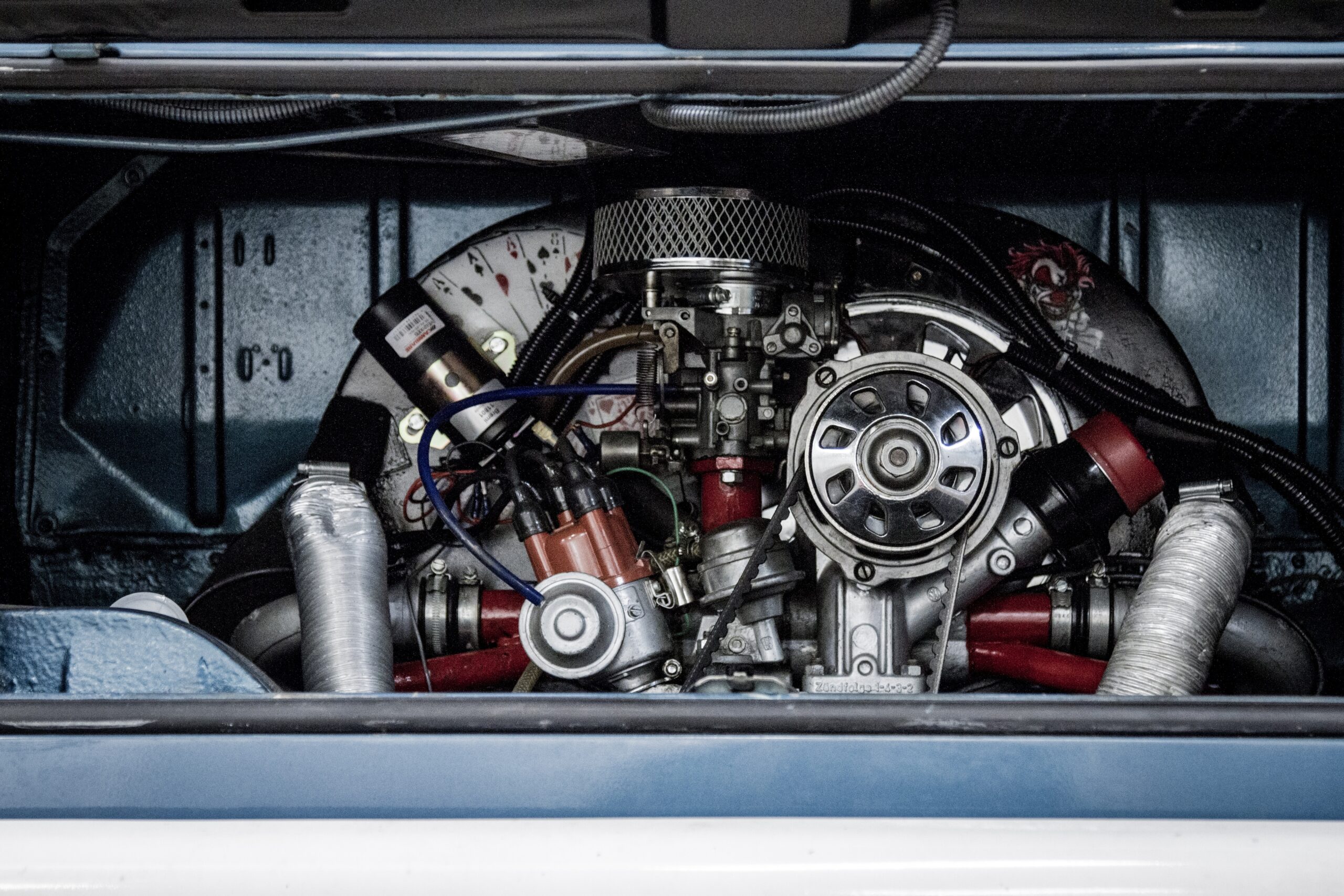

Lorsqu’une entreprise effectue un achat de véhicule de société, elle investit une certaine somme dans le bien. Au fur et à mesure de l’usage et du temps, le prix de la voiture déprécie, c’est-à-dire qu’elle perd de sa valeur.

Qu’il soit acheté comptant ou à crédit, l’amortissement du véhicule doit impérativement être enregistré dans la comptabilité de l’entreprise pour l’année en cours. Ce travail doit être réalisé en étroite collaboration avec le gestionnaire de flotte automobile.

La durée d’utilisation d’un véhicule de société étant normée, la comptabilité peut étaler le prix d’acquisition sur un temps déterminé. Cet étalement des charges permet d’avoir une fraction déductible chaque année et applicable sur le bilan comptable. Les amortissements des véhicules sont donc calculés à partir du prix TTC ou HT.

[cta id= »6212″]

Il existe deux types d’amortissement pour les véhicules de société : le linéaire et le dégressif. Chaque méthode permet de déterminer le coût annuel d’un véhicule afin de l’amortir durant l’utilisation des collaborateurs. Généralement, la durée moyenne d’amortissement est de cinq ans.

La méthode linéaire permet de définir un montant constant durant la durée définie à partir de la mise en service du véhicule. Par exemple, si l’amortissement est fixé sur cinq ans, alors le montant annuel des charges déductibles sera de 20 % (20 x 5 = 100 %).

Pour un amortissement dégressif, le calcul est différent, car le coût du véhicule de société est plus important durant les premières années. Par exemple, si l’amortissement est fixé à cinq ans, alors la comptabilité calcule un montant supérieur à 20 % pour la première année d’acquisition. Pour les années suivantes, la somme prise en charge est basée sur la valeur résiduelle, c’est-à-dire sur la somme après déduction. Une solution idéale pour éviter d’étaler votre coût fiscal d’automobile.

Lors d’un achat de véhicule de société, les règles régies par la fiscalité française doivent être respectées. Elles permettent d’établir la comptabilité et le périmètre d’usage du véhicule. La réglementation peut varier en fonction des voitures.

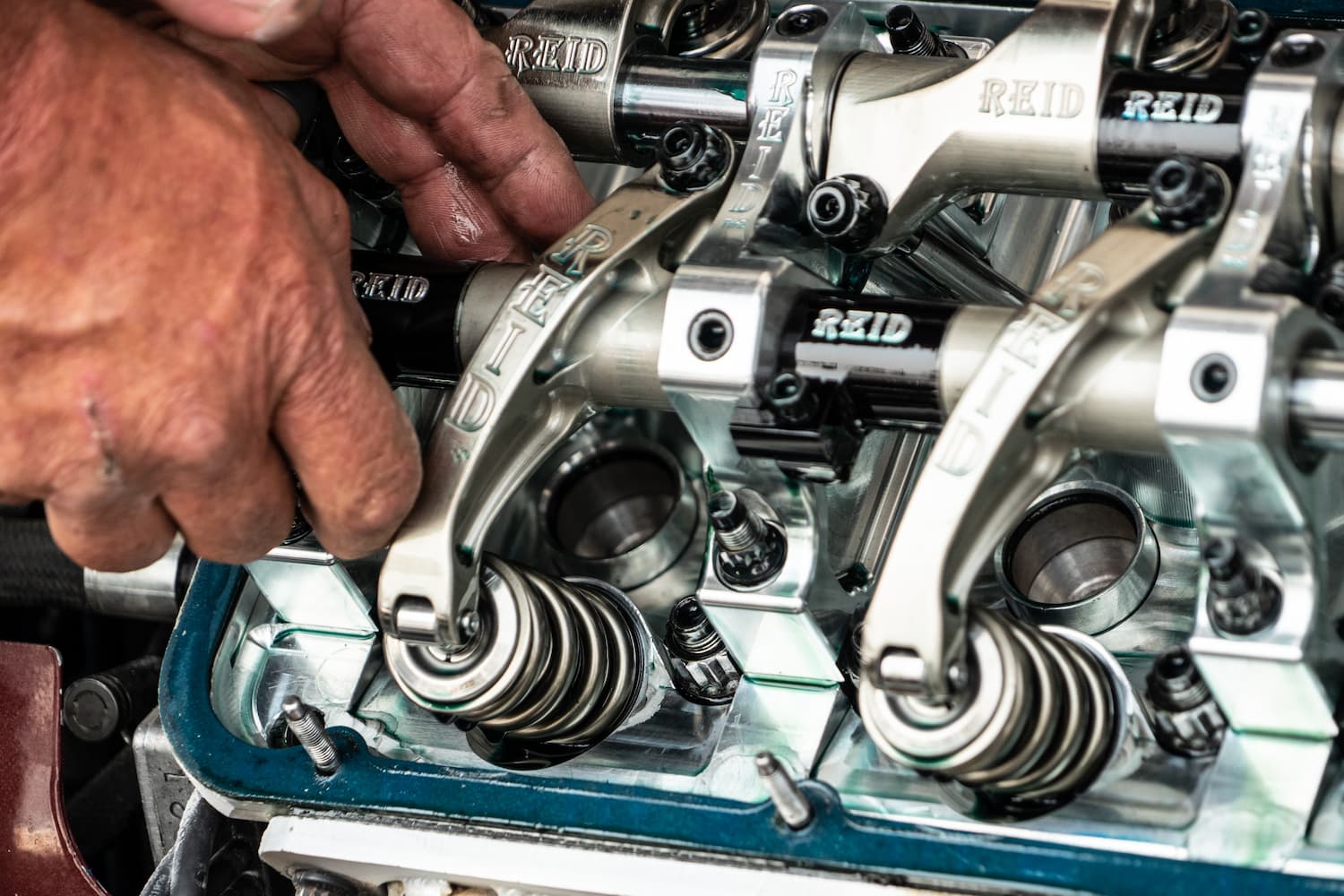

Avant de calculer la base d’amortissement, il faut prendre en compte différents paramètres tels que l’utilisation moyenne des véhicules, le modèle de moteurs et l’évolution du marché.

Si la TVA est récupérable, l’amortissement fiscal est basé sur la valeur d’achat hors taxe. Cependant, si la TVA n’est pas récupérable, car elle dépasse le plafond, alors le véhicule est amorti sur la somme totale de l’achat (TTC).

De nouvelles lois imposent différents plafonds en fonction du taux d’émission de CO2 de la voiture et de son immatriculation. À noter que la TVA n’est pas récupérable sur les véhicules de tourisme (TVS).

Pour l’ensemble des entreprises pour lesquelles le transport est indispensable, les véhicules bénéficient de la TVA récupérable. Ainsi, la base d’amortissement est déductible sur le prix hors taxe pour :

Attention, les véhicules en location n’ont pas la même base d’amortissement. Qu’il soit en crédit bail ou en LLD, l’entreprise n’est pas juridiquement propriétaire et doit alors compter l’ensemble des loyers en charges. Néanmoins, le montant de l’investissement est déductible fiscalement sur l’imposition annuelle.

Le plafond des amortissements permet de bénéficier d’une déduction fiscale. Celui-ci est calculé en fonction de la TVA. Deux types d’options s’offrent alors aux entreprises.

Pour les véhicules de société électriques ou avec un moteur hybride égal ou inférieur à 19 g/km, le plafond s’élève à 30 000 euros tandis qu’il est plafonné à 9 900 euros pour tout véhicule classique avec des émissions supérieures à 131 g/km. Le second plafonnement prend aussi en compte les véhicules avec le nouveau dispositif d’immatriculation et qui émettent 160 g/km.

Bien que la moyenne d’amortissement soit de 5 ans, elle peut être plus ou moins longue en fonction de l’état du véhicule (neuf ou occasion), de sa côte automobile et de l’intensité d’usage.

Par exemple, pour un véhicule de société acheté d’occasion, la durée des amortissements peut être diminuée à quatre ans. Ayant déjà été utilisé, sa période d’utilisation peut être limitée. Il est donc préférable de calculer une durée d’amortissement moins élevée, bien que le véhicule puisse être utilisé aussi longtemps qu’un modèle neuf.

Quant au moteur, qu’il soit diesel, électrique ou hybride, il n’a aucune influence sur la durée de l’amortissement. Néanmoins, il est important de prendre en compte les réglementations de pollution des villes dans lesquelles les collaborateurs vont se déplacer.

Il se peut que certains véhicules de société ne puissent plus circuler dans les années à venir à cause de leurs émissions trop importantes en CO2. Une limitation des zones géographiques peut fortement impacter l’usage du véhicule et ainsi modifier le résultat de déductibilité fiscale.

La loi impose une limite de l’utilisation du véhicule de société dans un cadre spécifique. L’ensemble des collaborateurs bénéficiant de ce service doivent impérativement se déplacer à des fins professionnelles : rendez-vous, réunion, aller-retour de leur domicile au travail, etc. Pour l’entreprise détenant une flotte automobile, il est recommandé d’instaurer une charte précise pour l’ensemble des salariés et des dirigeants.

La transition énergétique continue de préoccuper les entreprises, et l’électrification des flottes reste l’un des leviers stratégiques pour réduire leur empreinte carbone. En 2024, de nombreux dispositifs d’aides, tels que le bonus écologique ou la prime à la conversion, permettaient encore d’alléger le coût d’acquisition des véhicules électriques. L’année 2025 marque cependant un tournant, avec…

Téléchargez gratuitement notre modèle d’avance sur frais professionnels Document essentiel pour les entreprises, le modèle d’avance sur frais professionnels permet aux employés de demander un préfinancement pour les dépenses liées à leur activité professionnelle. Les experts Feu Vert Entreprises vous proposent un modèle d’avance sur frais professionnels à télécharger gratuitement. Télécharger mon modèle d’avance sur…

Afin de garder votre voiture le plus longtemps possible dans un bon état, plusieurs actions indispensables peuvent être mises en place. En plus d’augmenter la durée de vie de votre véhicule, vous vous assurez de rouler dans de bonnes conditions. Notre équipe Feu Vert, spécialisée dans la gestion de flotte automobile, vous partage toutes les…

09.69.32.81.20

Souscription en ligne rapide, pour les flottes de 3 à 30 véhicules.

| Thank you for Signing Up |