Avance sur frais : de quoi parle-t-on ?

Bien gérer l’administratif de sa flotte

Bien gérer l’administratif de sa flotte

Conduite durable

En 2025, la fiscalité automobile entre dans une nouvelle ère, marquée par des évolutions majeures qui redéfinissent les priorités des entreprises en matière de gestion de flottes. Alors que les impératifs environnementaux se renforcent, les gestionnaires de parcs automobiles et les dirigeants d’entreprise sont confrontés à un défi stratégique : comment optimiser leurs choix de véhicules tout en maîtrisant leurs coûts ?

Les véhicules hybrides et électriques, au cœur des politiques publiques de transition énergétique, continuent d’offrir des avantages fiscaux notables. Mais ces incitations ne sont pas immuables : certaines disparaissent, d’autres se transforment, tandis que les contraintes réglementaires s’intensifient inexorablement pour les motorisations thermiques. Cet article vous propose une analyse complète des avantages fiscaux pour les véhicules hybrides et électriques à partir de 2025 et au-delà, afin de vous offrir une vision claire des enjeux fiscaux de votre flotte auto.

Les véhicules électriques restent les grands gagnants de la fiscalité automobile en 2025. Alors que la transition vers des motorisations zéro émission s’accélère, les pouvoirs publics continuent de soutenir leur adoption grâce à des incitations financières significatives.

L’un des principaux avantages fiscaux des véhicules électriques en 2025 est leur exonération complète des taxes sur l’affectation des véhicules à des fins économiques (ex-TVS). Ces taxes, qui comprennent deux volets (émissions de CO₂ et polluants atmosphériques), sont totalement supprimées pour les motorisations 100 % électriques. Cela représente une économie notable pour les entreprises exploitant des flottes importantes ou renouvelant régulièrement leurs véhicules.

Contrairement aux hybrides rechargeables ou aux thermiques, soumis à un barème progressif en fonction des émissions, les électriques conservent leur statut fiscalement neutre. Cet avantage renforce leur attractivité dans un contexte où la fiscalité automobile tend à pénaliser de plus en plus les motorisations polluantes.

Un autre levier économique majeur pour les entreprises utilisant des véhicules électriques réside dans la récupération totale de la TVA. En effet, la TVA est récupérable à 100 % sur l’électricité utilisée pour recharger ces véhicules, que ce soit dans les locaux professionnels ou sur des bornes publiques, sous réserve de justificatifs.

Ce dispositif permet de réduire considérablement le coût d’exploitation par rapport aux motorisations hybrides ou thermiques, dont le carburant n’offre qu’une récupération partielle (ou aucune dans certains cas). Cette récupération intégrale s’ajoute aux économies réalisées sur l’entretien et l’énergie, l’électricité étant bien moins coûteuse que le carburant fossile.

Les véhicules électriques bénéficient également d’un traitement favorable en matière d’amortissement fiscal. Le plafond applicable reste fixé à 30 000 € pour un taux d’émission de carbone inférieur à 20 g/km, soit bien au-dessus des 20 300 € accordés aux hybrides et thermiques. De plus, si le coût des batteries est facturé séparément, celui-ci peut être amorti intégralement sans limitation spécifique.

Cette flexibilité permet aux entreprises d’optimiser leur base imposable tout en investissant dans des modèles performants et durables. Les flottes équipées de véhicules électriques haut de gamme peuvent ainsi profiter pleinement de cet avantage.

Enfin, les véhicules électriques bénéficient d’une exonération ou d’une réduction significative de la taxe régionale sur la carte grise dans toutes les régions françaises. Pour les voitures de fonction, l’avantage en nature est aussi réduit : seule une base forfaitaire de 15 % du coût annuel du véhicule est prise en compte dans le calcul de l’imposition, contre 30 % ou plus pour d’autres motorisations.

Malgré ces nombreux avantages, certaines incitations fiscales pourraient être partiellement revues à partir de 2025. Par exemple, l’exonération actuelle de la taxe sur les conventions d’assurance (TSCA), qui s’applique aux véhicules électriques, pourrait disparaître ou être réduite dans le cadre des ajustements budgétaires prévus par l’État.

Cependant, le soutien global aux véhicules électriques reste fort. Les infrastructures de recharge continuent de se développer rapidement avec des subventions pour l’installation de bornes dans les locaux professionnels et des crédits d’impôt pour les particuliers. Ces efforts visent à lever l’un des principaux freins à l’adoption massive : l’autonomie et l’accès à une recharge facile.

Longtemps considérés comme une solution intermédiaire idéale entre les motorisations thermiques et électriques, les véhicules hybrides voient leur fiscalité se durcir à partir de 2025. Les incitations fiscales qui les rendaient attractifs s’amenuisent, tandis que de nouvelles taxes viennent alourdir leur coût d’acquisition et d’utilisation.

À compter du 1ᵉʳ janvier 2025, les véhicules hybrides ne bénéficieront plus d’aucune exonération sur les taxes sur l’affectation des véhicules à des fins économiques (ex-TVS). Désormais, ils seront soumis aux deux taxes : la taxe annuelle sur les émissions de CO₂ et celle sur les polluants atmosphériques. Cette évolution marque une rupture nette avec le régime fiscal favorable dont ils bénéficiaient jusqu’à présent.

En pratique, cela signifie que les entreprises utilisant des hybrides pour leurs flottes devront s’acquitter de montants pouvant dépasser 1 000 € par véhicule et par an, selon leur niveau d’émissions. Cette charge supplémentaire pourrait peser lourdement sur les gestionnaires de flottes, en particulier pour des modèles hybrides rechargeables (PHEV) souvent plus lourds et plus puissants.

Autre nouveauté majeure en 2025 : l’extension du malus au poids aux véhicules hybrides rechargeables. Ce malus s’appliquera à tous les véhicules dépassant un seuil de 1 500 kg, contre 1 600 kg auparavant. Pour chaque kilogramme excédant ce seuil, une taxe sera prélevée, avec un tarif estimé à 50 € par kilogramme.

Contrairement aux véhicules électriques qui permettent une récupération intégrale de la TVA sur l’électricité utilisée pour la recharge, les hybrides n’offrent qu’une récupération partielle sur le carburant. Celle-ci est plafonnée à :

Cette limitation réduit leur compétitivité économique face aux motorisations électriques, notamment pour les entreprises cherchant à optimiser leurs coûts d’exploitation.

Comme nous l’avons vu précédemment, en matière d’amortissement fiscal, le plafond applicable aux véhicules hybrides est fixé à 20 300 €, bien en dessous des 30 000 € accordés aux véhicules électriques. Seuls les modèles émettant moins de 50 g/km de CO₂ bénéficient d’un traitement légèrement plus favorable. Ce plafond restreint la capacité des entreprises à amortir pleinement leurs investissements dans des modèles hybrides haut de gamme.

Ces évolutions fiscales rendent l’utilisation des véhicules hybrides nettement moins attractive pour les entreprises en 2025. Entre la fin des exonérations sur l’ex-TVS, le malus au poids et la récupération limitée de TVA, leur coût total de possession (TCO) augmente significativement. Les gestionnaires de flottes devront donc évaluer attentivement leur pertinence par rapport aux alternatives électriques.

Pour les entreprises, ces changements fiscaux appellent à une réflexion stratégique approfondie. L’électrification des flottes apparaît comme une solution incontournable pour optimiser le coût total de possession (TCO) tout en répondant aux exigences environnementales croissantes.

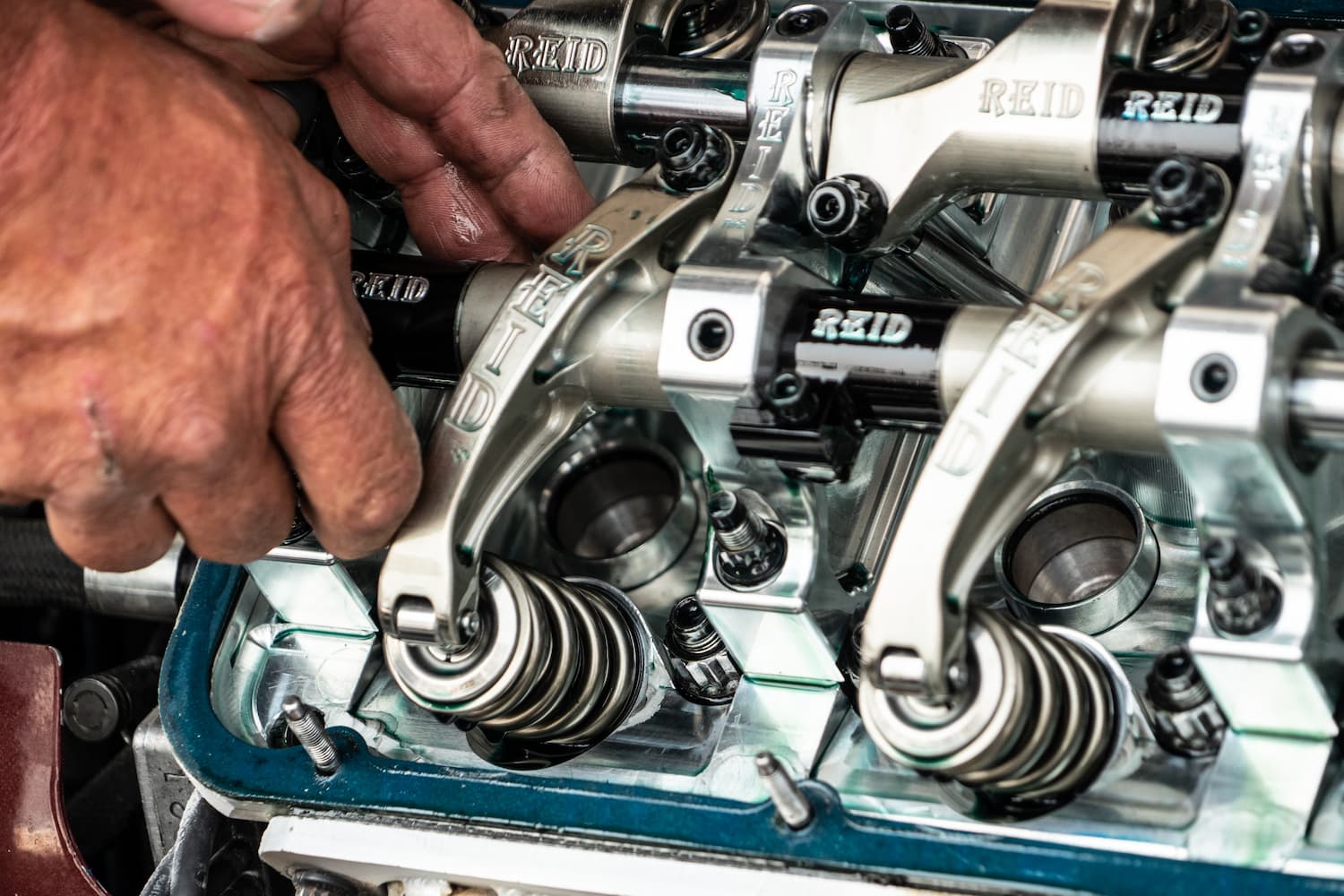

Vous souhaitez confier l’entretien de vos véhicules d’entreprise hybrides et électriques à un expert ? Découvrez les services Feu Vert Entreprises :

Contactez un expert Feu Vert Entreprises pour découvrir nos contrats d’entretien ➔

Le rétrofit permet-il de réduire les coûts fiscaux pour les véhicules pros ? Aides, exonérations, amortissements : découvrez tous les avantages du rétrofit !

Fonctionnement, législation en France, différents niveaux de conduites : retrouvez tout ce que vous devez savoir sur les voitures autonomes et leurs avantages.

Découvrez les étapes à suivre et nos meilleurs conseils pour installer une borne de recharge sur le site de votre entreprise.

Souscription en ligne rapide, pour les flottes de 3 à 30 véhicules.