Revendre sa flotte automobile : tous nos conseils

Optimisation et réduction des coûts

Optimisation et réduction des coûts

Outils & logiciels de gestion

Le défraiement consiste en une obligation de remboursement par l’employeur des frais engagés par ses salariés pour poursuivre leurs missions professionnelles. Il concerne l’avance faite pour les repas et les transports. Que faut-il savoir sur le défraiement en tant que propriétaire d’une flotte automobile ?

Tout d’abord, le défraiement détient un caractère obligatoire pour l’employeur qui est tenu de rembourser auprès du collaborateur, les frais professionnels engagés sur ses fonds personnels dans le cadre de son activité professionnelle. Le transport, les repas et l’hébergement constituent la plupart du temps, les postes de dépenses les plus courants.

Le défraiement est un processus selon lequel l’employeur rembourse à ses salariés les frais avancés dans le cadre de leur activité professionnelle. Ces dépenses professionnelles peuvent avoir été engagées par les collaborateurs dans le cadre de leur transport pour se rendre sur leur lieu de travail (trajets bureau-domicile), des frais avancés pour assurer un déplacement professionnel : hôtel, transport, nourriture, etc. Plus généralement, l’entreprise doit rembourser à son employé le coût du transport, du repas et éventuellement de l’hébergement nécessaire pour assurer leurs activités professionnelles.

Le défraiement revêt un caractère obligatoire pour les employeurs. La loi l’oblige à défrayer ses salariés de manière intégrale et dans un délai raisonnable : il est nécessaire de laisser peu de temps entre l’avance faite par le salarié et son remboursement. Quant au collaborateur, il doit conserver tous les justificatifs correspondant à ses dépenses engagées dans le cadre professionnel et s’y tenir sans y ajouter de frais personnels.

Dans le cadre de la gestion d’une flotte automobile, cela peut prendre diverses formes. Il peut s’agir de déclarer un avantage en nature dans le cas d’un véhicule de fonction (déclaration effectuée pour chaque collaborateur qui en bénéficie), d’encaisser une participation à l’utilisation du véhicule afin d’éviter la classification de l’avantage en nature, ou encore d’analyser tous les justificatifs des frais de ses salariés (tickets de péage, de carburant, de stationnement, etc).

Les indemnités de défraiement prennent donc plusieurs formes : indemnité kilométrique, indemnité de déplacement et justificatifs sur notes de frais.

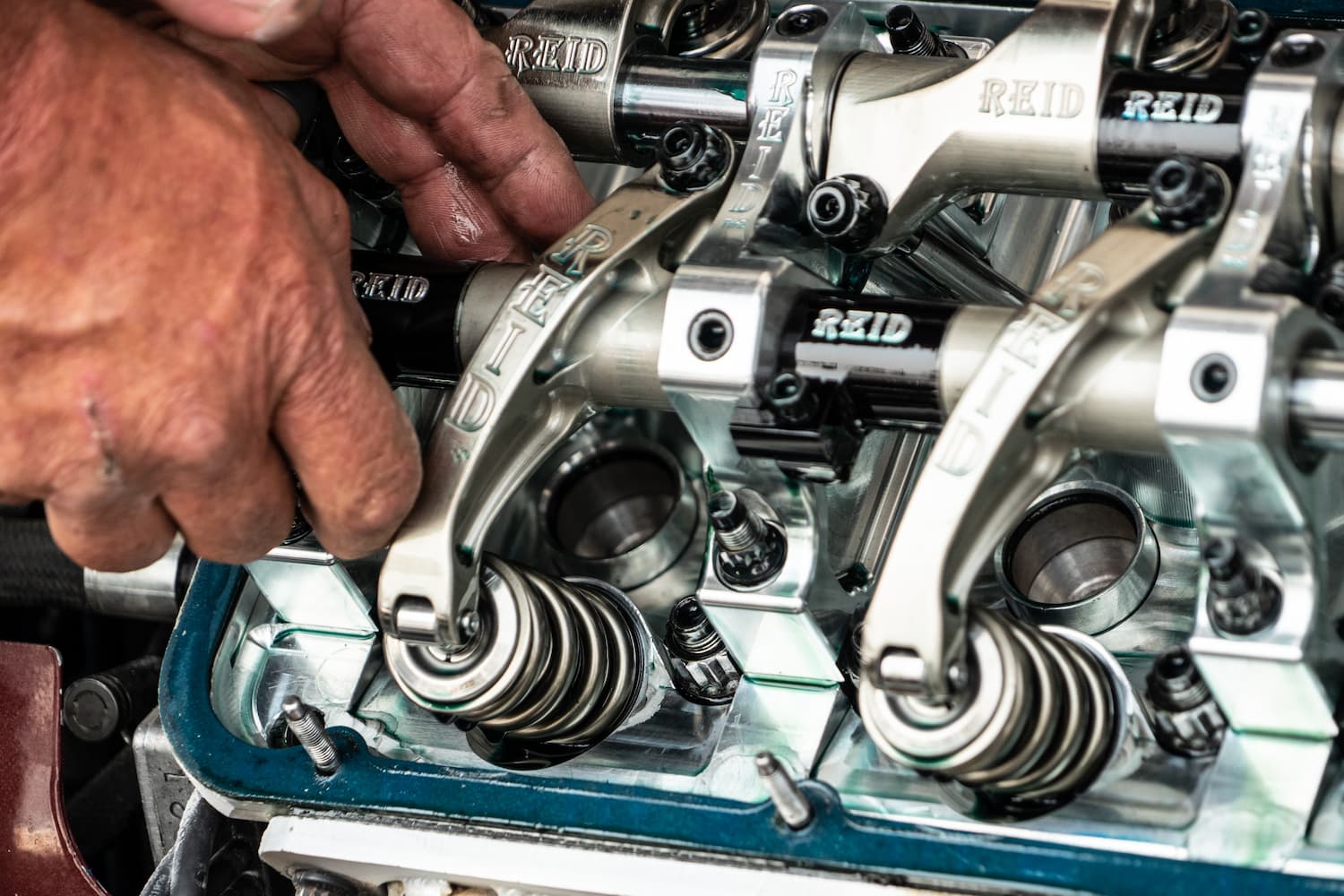

Les indemnités kilométriques sont basées sur des barèmes kilométriques édités annuellement par l’administration fiscale. Indiqués en euros, ils visent à couvrir les dépenses de carburant, d’usage du véhicule, les primes d’assurance et les montants d’entretien et de réparation. Ils sont limités et plafonnés en fonction de la distance entre le domicile du salarié et son lieu de travail. Ils sont catégorisés en fonction du kilométrage, du type de véhicule, de sa motorisation et de sa puissance.

Les indemnités de déplacement couvrent deux cas de figure. Elles s’appliquent dans le cas d’un salarié contraint de prendre ses repas sur son lieu de travail ou en déplacement (qui ne dépasse pas la journée). Elles ne couvrent que les frais de repas.

La seconde catégorie couvre les frais de grands déplacements et l’indemnité inclut les montants de repas et d’hébergement. La déduction s’applique sous deux conditions :

Les indemnités de déplacement peuvent par ailleurs être justifiées en cas d’horaires spécifiques ou d’absence de moyens de transport en commun.

Il est demandé aux salariés de produire et de conserver des notes de frais, qui sont des justificatifs officiels de l’avance qui a été faite. Encadrée, la note de frais doit comporter :

Il existe deux grandes méthodes pour calculer le montant des défraiements dus à ses collaborateurs : au forfait ou au réel.

L’URSSAF met à disposition un barème forfaitaire pour le calcul du défraiement. Avec l’option du remboursement forfaitaire, l’employeur rembourse un montant calculé strictement à partir de ces barèmes. C’est un outil de gestion de flotte automobile simple qui s’applique pour tous les types d’indemnités de défraiement.

Si l’employeur et son employé optent pour le régime du défraiement aux frais réels, l’entreprise rembourse alors les montants exacts. Les collaborateurs doivent conserver et transmettre les justificatifs des dépenses avec des notes de frais.

L’achat d’un véhicule de société demande la réalisation de nombreuses démarches administratives au préalable. Avant la mise en circulation, il faut notamment commander la carte grise. Afin de vous aider dans toutes les étapes de conformité d’un utilitaire ou d’une voiture de société, Feu Vert a préparé un guide complet. Vous trouverez ainsi, toutes les…

La taxe sur les véhicules de société (TVS) a été remplacée par deux taxes : la taxe annuelle sur les émissions de CO2 et celle sur les émissions de polluants atmosphériques, qui a quant à elle, remplacé la taxe annuelle sur l’ancienneté. En quoi consiste ces taxes ? Quelles sont les entreprises concernées ? Feu…

Très attendue par de nombreux particuliers, la voiture équipée de panneaux photovoltaïques commence depuis quelques années à être commercialisée. Malgré un lancement compliqué, notre équipe Feu Vert vous partage toutes les informations essentielles sur ces nouveaux modèles. Afin de savoir si votre flotte automobile pourra en être équipée, nous décryptons ensemble toutes les particularités de…

09.69.32.81.20

Souscription en ligne rapide, pour les flottes de 3 à 30 véhicules.

| Thank you for Signing Up |